가격 차트상의 강세 다이버전스, 9월 금리 인하 전망, M2 공급 증가는 비트코인 강세장 주기를 재개할 수 있는 몇 가지 촉매제다. 이를 코인텔레그래프가 8일 전했다.

강세 다이버전스는 BTC 반등 전망을 높인다

비트코인은 이번 달 10.50% 이상 폭락하여 7월 8일 현재 56,000달러 선에서 맴돌고 있다. 최저점에서 BTC는 53,550달러에 달했는데, 이는 마운트곡스가 고객에게 140,000 BTC 이상을 계속 상환하고 독일 정부의 BTC 청산으로 인한 시장 붕괴에 대한 두려움으로 인한 손실이었다.

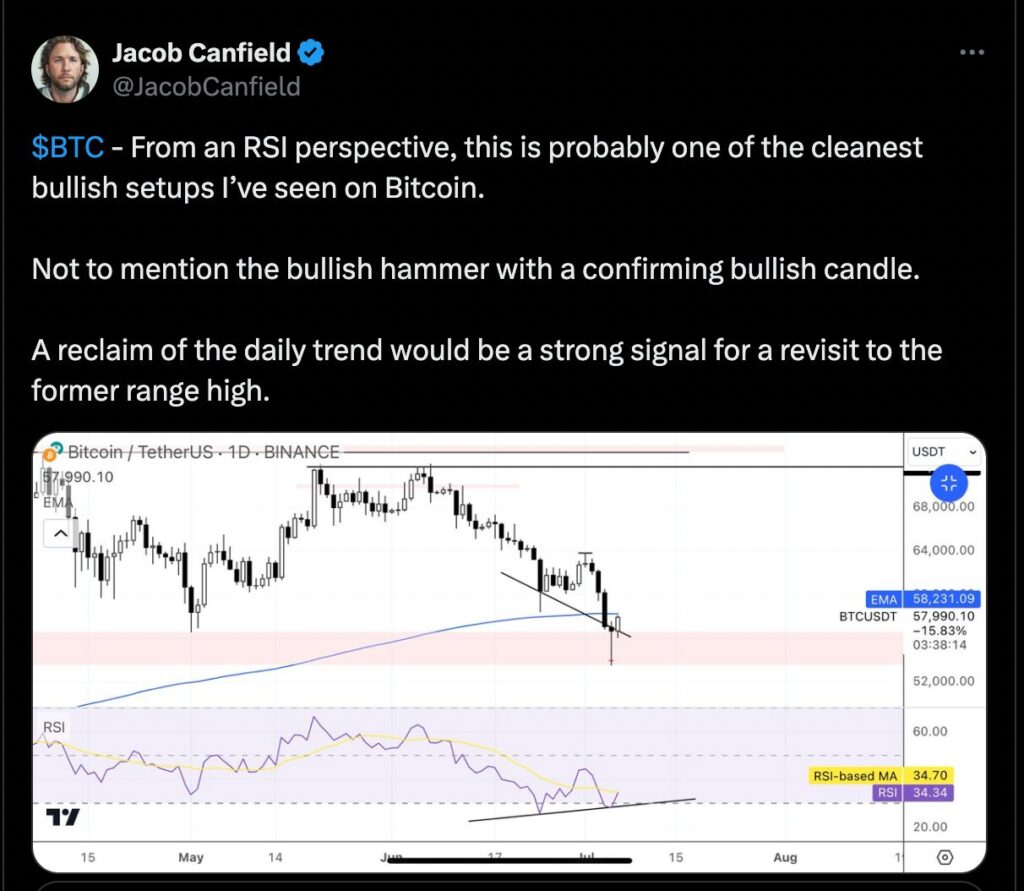

최근 비트코인 가격 하락에는 가격 하락과 상대강도지수(RSI) 상승 사이에 괴리가 커졌다. 이러한 괴리는 가격 하락이 지속되고 있음에도 불구하고 매도 압력이 약화되고 있음을 전형적으로 보여준다.

기술적 분석에서 이 시나리오는 종종 잠재적인 반전 또는 현재 하락 추세의 둔화를 시사하며, 시장 심리가 다시 강세로 전환됨에 따라 비트코인이 곧 반등을 경험할 수 있음을 시사한다.

강세 해머, 과매도된 RSI

다른 두 가지 고전적인 기술 지표는 강세 반전 시나리오를 뒷받침한다. 먼저, 비트코인은 7월 5일, 일일 캔들 상단의 몸체가 작고, 아래쪽 그림자가 길고, 위쪽 그림자가 거의 없는 것이 특징인 강세 해머 캔들스틱 패턴을 형성했다. 비슷한 상황이 5월에도 나타났다.

둘째, 비트코인의 일일 RSI 수치는 종종 통합 또는 회복 기간보다 앞선 과매도 임계값인 30에 근접하고 있다. 애널리스트 제이콥 캔필드는 이 지표가 BTC가 잠재적으로 7만 달러 이상의 “이전 범위 고점”으로 복귀하는 등 반등 신호를 보낼 수 있다고 예측한다.

월스트리트는 9월 금리 인하에 베팅

비트코인은 9월 금리 상승 가능성이 커지면서 앞으로 몇 주 안에 강세장을 재개할 수 있는 여력이 더욱 높아진다.

CME가 수집한 데이터에 따르면 7일 현재 월가 거래자들은 연준이 금리를 25bp 인하할 가능성을 72%로 봤다. 한 달 전만 해도 같은 확률은 46.60%였다.

미국의 채용 둔화로 금리 인하 기대감이 높아졌다.

고용시장이 약화되면 연준은 경제활동을 활성화하기 위해 금리 인하를 고려하는 경우가 많다. 낮은 금리는 미국 재무부 채권과 같은 전통적인 안전한 투자를 덜 매력적으로 만들기 때문에 비트코인과 다른 위험한 자산에 대해 일반적으로 강세를 보인다.

비트코인 ETF 투자자, 7월 하락 후 복귀

이틀 연속 유출된 뒤 미국계 현물 비트코인 ETF에 유입이 재개된 것도 BTC 시장의 강세 지표다.

파사이드 인베스터스 데이터에 따르면 미국이 취약한 실업률 자료를 발표한 지난 7월 5일 이들 펀드가 총 1억 4310만 달러 상당의 BTC를 끌어모으며, 월가 투자자들의 위험 심리가 고조되고 있음을 보여줬다.

피델리티의 ETF인 FBTC가 1억 1700만 달러로 자금 유입을 주도했다. 비트와이즈 BITB는 3020만 달러, ARK21쉐어스 ARKB와 반에크 HODL은 각각 1130만 달러, 1280만 달러의 자금 유입을 기록했다.

반면 그레이스케일 GBTC는 2860만 달러 순유출됐다.

미국의 통화공급이 다시 확대되고 있다

비트코인에 대한 더 많은 상승 신호는 최근 미국 M2 공급의 증가에서 비롯되는데, 이는 현금, 당좌 예금, 저축 예금, 머니마켓 증권 및 기타 정기 예금과 같은 쉽게 바꿀 수 있는 근거리 화폐를 포함하는 통화 공급의 척도이다.

2024년 5월 기준 M2 통화량은 전년 동기 대비 약 0.82% 증가하여 2023년 10월 최고 감소율인 4.74%에서 3.50% 내외로 총 하락폭이 축소되었다.

M2 공급 증가는 경제의 유동성을 증가시키기 때문에 비트코인에 긍정적이다. 저축과 채권과 같은 전통적인 투자는 수익률이 낮기 때문에 유통되는 돈이 많을수록 비트코인과 같은 더 위험한 자산에 대한 투자가 증가한다.

비트코인 채굴자 항복은 BTC 가격이 최저치임을 암시

비트코인 채굴자 항복 지표는 2022년 말 FTX 폭락 이후 시장 바닥에서 볼 수 있는 수준에 근접해 있으며, 이는 BTC의 잠재적 바닥을 의미한다. 채굴자 항복은 채굴자들이 생존, 수익률 확보 또는 헤지를 위해 운영을 줄이거나 채굴한 비트코인과 보유량의 일부를 매각할 때 발생한다.

시장 분석가들은 지난 한 달 동안 비트코인의 가격이 68,791 달러에서 53,550 달러로 떨어진 몇 가지 항복 신호를 강조했다. 한 가지 주목할 만한 신호는 비트코인의 해시레이트, 즉 비트코인 네트워크를 확보하는 총 계산 능력의 현저한 감소이다.

해시레이트는 7.7% 하락해 지난 4월 27일 사상 최고치를 기록한 후 4개월 만에 최저치인 576 EH/s를 기록했다. 이 같은 하락세는 일부 채굴업체들이 채굴을 축소하고 있음을 시사하며, 이는 반감기 난 채굴계 내부의 재정적 스트레스를 반영한 것이다.

약한 채굴자가 시장에서 나가거나 운영을 축소함에 따라 경쟁력 있는 채굴자는 더 큰 수익을 볼 수 있고, 잠재적으로 운영을 안정화하고 BTC를 판매할 필요성을 줄일 수 있다. 이러한 지표는 비트코인 시장이 바닥을 향해 가고 있음을 나타내는 신호로, 채굴자 매도와 운영 감소가 시장 회복에 선행했던 이전 주기와 유사하다.

10x리서치: 비트코인은 지난 한 달 동안 아시아 거래 시간에서 13% 하락

10x리서치 : 비트코인은 단기적으로 긍정적 성과를 보일 것이지만, 중기적으로는 중요한 매수 기회는 아닐 것

어제 미 비트코인 현물 ETF 1억 4310만 달러 순유입

■ 코인코드는 2024년까지만 운영됩니다. 감사했습니다 🙂

■ 12월 코인 일정 모아보기(이동)

■ 텔레그램 소식방 https://t.me/coincodekr 코인코드에 올라가지 않는 다양한 소식을 공유.

※ 단순 개인 블로그인 코인코드는 해외 소식을 의역 & 참고한 것임을 밝힙니다. 코인코드는 팩트에 기반하지 않으며, 오역이

있을 수 있습니다. 그래도 괜찮으신 분들만 보세요. 코인코드는 투자 판단의 근거로 활용될 수 없습니다!

※ 오타는 이해하고 넘어가주세요.

[ 코인코드 (coincode.kr), 공유 하시게 되면 출처는 꼭 남겨주세요. ]